住宅ローン控除

住宅ローン控除(市民税・県民税の住宅借入金等特別税額控除)

平成21年から令和7年までの間に入居し、所得税の住宅ローン控除の適用を受けた人で、所得税から控除しきれなかった控除額がある場合に、翌年度分の市民税・県民税(所得割)から控除できます。

1年目の手続き

はじめてこの制度の適用を受ける場合は、所得税の確定申告が必要となります。確定申告に必要な書類や手続き等については、最寄りの税務署へお尋ねください。

2年目以降の手続き

1.年末調整で住宅ローン控除の適用を受ける方

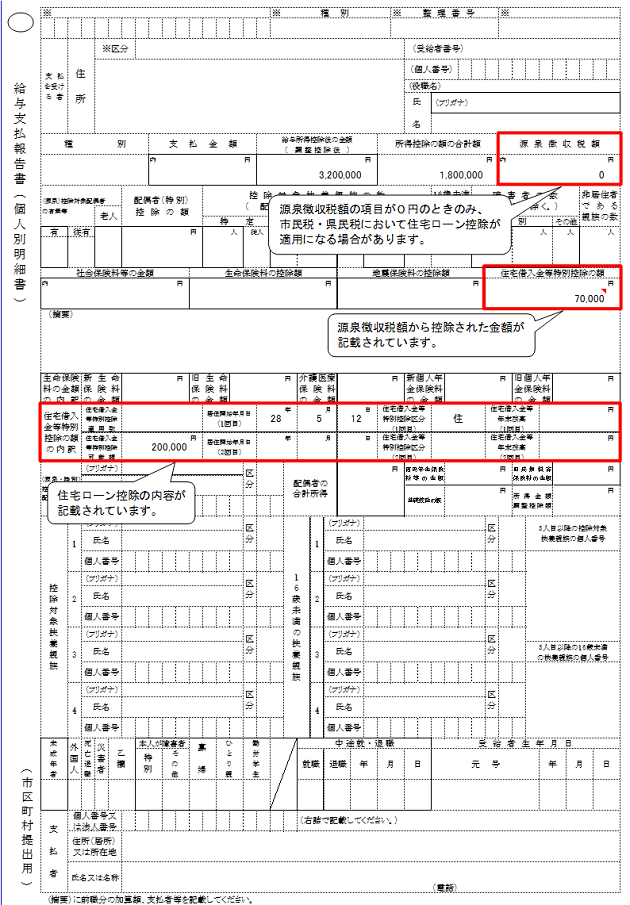

勤務先で年末調整を行った後、毎年1月頃に勤務先から配布される「給与所得の源泉徴収票」に、「住宅借入金等特別控除可能額」と「居住開始年月日」が記載されている必要があります。(下図参照)

記載がない場合は、市民税・県民税の住宅ローン控除の適用はありませんので、勤務先にお問い合わせください。

2.確定申告書で住宅ローン控除の適用を申告する方

2年目以後、確定申告で住宅ローン控除を申告する場合は、確定申告書第2表「特例適用条文等」欄に居住開始年月日等、必要事項を記載してください。確定申告に必要な書類や手続き等については、最寄りの税務署へお尋ねください。

計算方法

控除額の計算方法は入居した年月日により異なり、それぞれ1又は2のいずれか少ない額を市民税・県民税から控除することができます。

- 所得税の住宅ローン控除可能額のうち所得税において控除しきれなかった額

- 下表の控除額

|

市民税・県民税における控除限度額 |

|||

|---|---|---|---|

| 居住年月日 |

平成21年1月1日から 平成26年3月31日まで |

平成26年4月1日から 令和3年12月31日まで |

令和4年1月1日から 令和7年12月31日まで |

| 控除限度額 |

所得税の課税総所得金額等の5% (上限 97,500円) |

所得税の課税総所得金額等の7% (上限 136,500円) (注1) |

所得税の課税総所得金額等の5% (上限 97,500円) |

(注1)住宅にかかる消費税率が8%又は10%の場合に限ります。なお、一般個人から中古住宅を購入する場合等消費税が課税されていない場合は、所得税の課税総所得金額等の5%(上限97,500円)が控除限度額になります。

給与所得の源泉徴収票