市民税・県民税Q&A

市民税・県民税の税額は、市区町村によって違うのですか?

個人の市民税・県民税は、どの市区町村(都道府県)でも地方税法を根拠として、それぞれの市区町村(都道府県)で条例を定め、市民税・県民税の計算をしていますので、多くの市区町村(都道府県)は同じ額となっています。

しかし、超過課税(税率を高くすること)や減税を行っている市区町村(都道府県)もあるため、一部の市区町村(都道府県)では市民税・県民税の額が異なっています。

なお、森林環境の保全のため、県民税の均等割に超過課税として年額300円から1,000円程度を課税(森林環境税等)するところもあります。

愛知県では、「山から街まで緑豊かな愛知」を目指し、森と緑を守り育てるための事業を行うため、平成21年度から「あいち森と緑づくり税」(県民税の均等割に年額500円が加算されています。)を導入しました。

年の途中で退職した時の市民税・県民税は、どのように納めるのでしょうか?

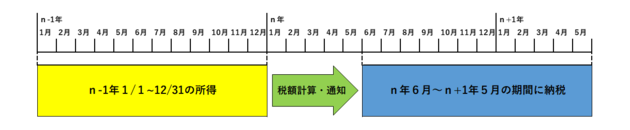

会社にお勤めの場合は、原則として6月から翌年5月までの12回で、給与から差し引いて会社から納めていただきます。(この納付を特別徴収といいます)

退職または休職等により給与から差し引くことができなくなった場合には、最後に支給される給与からその残額を一括して納めていただくか、市役所からお送りする納付書で納めていただくことになります。(ご自身で納付書により納付することを普通徴収といいます)

なお、このとき普通徴収を選択した人でも、その後再就職される場合は、新たなお勤め先で特別徴収に切り替えることができますので、給与担当者に相談してください。

また、再就職されなかった場合、退職した年の翌年1月1日現在お住まいの市区町村から、個人の市民税・県民税の納税通知書が送付されてくることがあります。

市民税・県民税は前年中の所得に対してかかるものですので、届いた納税通知書は前年の退職時までの所得に対する市民税・県民税ということになります。したがって、その納税通知書に記載の税額についても納めていただくことになります。

現在、無職なのに納税通知書が送付されてきたのですが、どうしてですか?

個人の市民税・県民税は前年中(1月から12月)の所得に基づいて、その翌年に課税されるしくみとなっていますので、前年中に所得があったと思われます。課税明細書を確認してください。

市民税・県民税の納付方法と納付期間が複雑でよく分かりません。

「1.給与からの特別徴収(天引き)」、納付書により個人で納める「2.普通徴収」、公的年金等から引き落とされる「3.公的年金からの特別徴収」の3つの方法があります。

納期は、次のとおりとなります。

年の途中で他の市区町村に引っ越したのですが、市民税・県民税はどのようになるのですか?

個人の市民税・県民税は、1月1日現在に住んでいる市区町村で課税され、その年度の市民税・県民税を支払うことになっています。

例えば、3月に他市に引っ越された場合でも、春日井市より納税通知書が送付され、その年税額を納付していただくことになります。

給料から市民税・県民税が天引きされているのに、自宅にも納付書が送付されてきました。どうしてですか?

給与所得以外に他の所得(不動産、年金等)がありませんか。

給与所得以外に所得がある人は確定申告または市民税・県民税の申告を行い、給与所得以外の市民税・県民税の徴収方法について選択していただきますが、選択されていない人等に関しては、給与所得以外の所得の金額に応じて、ご自宅へ納税通知書をお送りする場合があります。

保険外交員としての収入(外交員報酬)があった場合、市民税・県民税の申告は必要ですか?

外交員報酬を受け取った場合は、事業所得として市民税・県民税の申告が必要です。

所得税を計算するための確定申告は、年間の給与収入が2,000万円以下で、給与以外の所得が20万円以下の場合は申告しなくてもよいこととなっています。

しかし、市民税・県民税の場合は、所得の金額にかかわらず、給与以外の所得があった場合は、申告が必要となります。

確定申告をした場合は、市民税・県民税の申告をしたとみなすため、市民税・県民税の申告は不要ですが、確定申告をしない場合は、市民税・県民税の申告が必要です。

パート収入と市民税・県民税について教えてください。97万円、103万円って何のこと?

ご自身(Aさん)がパートで働く場合の税金について、いくらまで働くとAさんに税金がかかるか、配偶者(Bさん)が配偶者控除、配偶者特別控除が受けられるかが気になると思います。

まず、Aさんの税金については、市民税・県民税と所得税があります。

パート収入は、一般的に給与所得になり、パートの収入から給与所得控除(最低55万円(令和2年度課税までは65万円))と基礎控除(市民税・県民税43万円、所得税48万円(令和2年度課税までは市民税・県民税33万円、所得税38万円))などの所得控除を差し引いた残額に税率を掛けて税額を求めます。

市民税・県民税は税金のかからない基準があります。所得の合計額が42万円(令和2年度課税までは32万円)以下、給与収入で97万円以下では市民税・県民税はかかりません。

所得税にはこのような非課税制度はありませんが、給与収入で103万円以下では所得税はかかりません。

令和3年度課税以降 (103万円【パート収入】-55万円【給与所得控除額】)-48万円【基礎控除額】=0円

令和2年度課税以前 (103万円【パート収入】-65万円【給与所得控除額】)-38万円【基礎控除額】=0円

次に、Bさんが配偶者控除を受けられるのは、Aさんの所得が48万円(令和2年度課税までは38万年)以下、給与収入で103万円以下の場合で、控除額は市民税・県民税では33万円、所得税では38万円です。配偶者特別控除は、Aさんの所得により控除額が変わってきます。

(注1)パート収入(給与収入)以外に所得(不動産、年金等)がある人はその所得を合計することになります。給与収入が97万円、103万円以下でも税金がかかる場合がありますので注意してください。

(注2)市民税・県民税の非課税基準は、市区町村により変わってきます。ここでは、春日井市の基準です。

年金収入と市民税・県民税について教えてください。

障害年金、遺族年金以外の年金は、雑所得として所得税や市民税・県民税の課税対象になります。

所得の申告については次のページを参照してください。

アルバイトにも市民税・県民税はかかるのですか?

市民税・県民税は年齢に関係なく、一定の所得があれば納めていただくことになります。

ただし、所得の金額が42万円(令和2年度課税までは32万円)以下、給与収入では97万円以下では市民税・県民税はかかりません。

また、未成年者であれば合計所得金額が135万円(令和2年度課税までは125万円)以下(給与収入のみの場合で 2,043,999円以下)であれば市民税・県民税はかかりません。

なお、学生がアルバイトなどで得た合計所得金額が75万円(令和2年度課税までは65万円)以下(給与収入のみの場合で130万円以下)で、かつ、給与所得以外の所得が10万円以下の場合は勤労学生控除(控除額26万円)を受けることができます。

(注1)所得の金額が48万円(令和2年度課税までは38万円)より多い(給与収入のみの場合で103万円より多い)と、税制上の扶養控除の対象から外れます。

(注2)市民税・県民税の非課税基準は、市区町村により変わってきます。ここでは、春日井市の基準です。

亡くなった人の市民税・県民税はどのようになりますか?

市民税・県民税は、毎年1月1日現在で市内に住んでいる方に対してかかります。したがって、前年中に亡くなった人には市民税・県民税はかかりません。

なお、今年に入ってから亡くなった人には課税されます。相続人が納付することになっていますが、一定の条件を満たした人には減免措置もありますので、一度ご連絡ください。

外国人従業員が退職し国外へ転出(帰国等)した場合はどのような手続きが必要ですか?

外国人従業員が退職し国外に転出(帰国等)される場合は、納税管理人を選定しなければならないことが地方税法に定められています。国外転出時に納税管理人を定めずに普通徴収(個人納付)に切り替えると、納税通知書を本人が受け取ることができなくなります。

このため、退職者が国外に転出することを把握されている場合は、納税管理人となる方を届け出るよう退職者にお伝えください。若しくは、事業所が納税管理人となることも可能ですので、ご協力をお願いします。

また、最後に支払われる給与等から市民税・県民税を一括徴収していただくようお願いします。

令和3年度から給与所得控除と公的年金等所得控除が10万円引き下げられましたが、市民税・県民税は上がるのでしょうか?

代わりに基礎控除が10万円引き上げられたため、市民税・県民税の所得割の金額は上がりません。

非課税措置や扶養控除、勤労学生控除等の所得控除の所得要件についても、同様に10万円引き上げられているため、収入が給与のみ又は公的年金のみの方はこれらの措置や控除にも影響ありません。

ただし、給与所得控除と公的年金等所得控除の上限が引き下げられたことから、規定の金額(給与収入:850万円、年金収入:1000万円)以上収入がある場合は令和2年度以前に比べ税金が上がる可能性があります。

税制改正適用前後の税額計算の比較は次のページを参照してください。