上場株式等の配当及び譲渡所得等に係る課税制度

上場株式等の配当所得等に係る課税制度

上場株式等の配当所得等については、所得税の確定申告において、総合課税、申告分離課税又は源泉分離課税(申告をしない)を選択することができます。

なお、「市民税・県民税」では、「所得税」で選択した課税方式がそのまま適用されます。

(注)申告した上場株式等の配当所得等は、扶養控除や配偶者控除の適用、非課税判定及び国民健康保険税算定等の基準となる総所得金額等や合計所得金額に含まれます。

(令和5年度(令和4年分)課税までの申告について)

所得税と異なる課税方式を選択する場合は、所得税の確定申告書とは別に「市民税・県民税申告書」及び「特定配当等及び特定株式等譲渡所得金額の課税方式の申出書」を(一部の方については「上場株式等に係る譲渡損失の繰越控除明細書」も)、市民税・県民税の納税通知書が送達される前に、市に提出する必要があります。様式が必要な場合はお問い合わせください。

(注)すでに納税通知書の送達が完了している年度について、修正等を行うことはできません。

選択による税率等の違い

|

|

申告をする |

申告をする |

申告をしない (申告不要制度適用)

|

|---|---|---|---|

|

借入金利子の控除 |

あり |

あり |

なし |

|

税率 |

市民税 6% 県民税 4%

|

市民税 3% 県民税 2%

|

市民税 3% 県民税 2%

※源泉徴収

|

|

配当控除 |

あり |

なし |

なし |

|

上場株式等の譲渡損失との損益通算 |

なし |

あり |

なし |

|

扶養控除や均等割等の判定 |

合計所得金額に含まれる |

合計所得金額に含まれる(注1) |

合計所得金額に含まれない |

(注1)

- 上場株式等に係る譲渡損失と申告分離課税を選択した上場株式等の配当所得等との損益通算の特例を受けている場合にはその適用後の金額

- 上場株式等に係る譲渡損失の繰越控除の適用を受けている場合にはその適用前の金額

配当割額

上場株式等の配当所得等は、あらかじめ個人住民税が道府県民税配当割として特別徴収されます。配当所得を申告した場合、算定された個人住民税から、すでに特別徴収されている配当割額を控除します。また、控除しきれなかった分は還付されます。

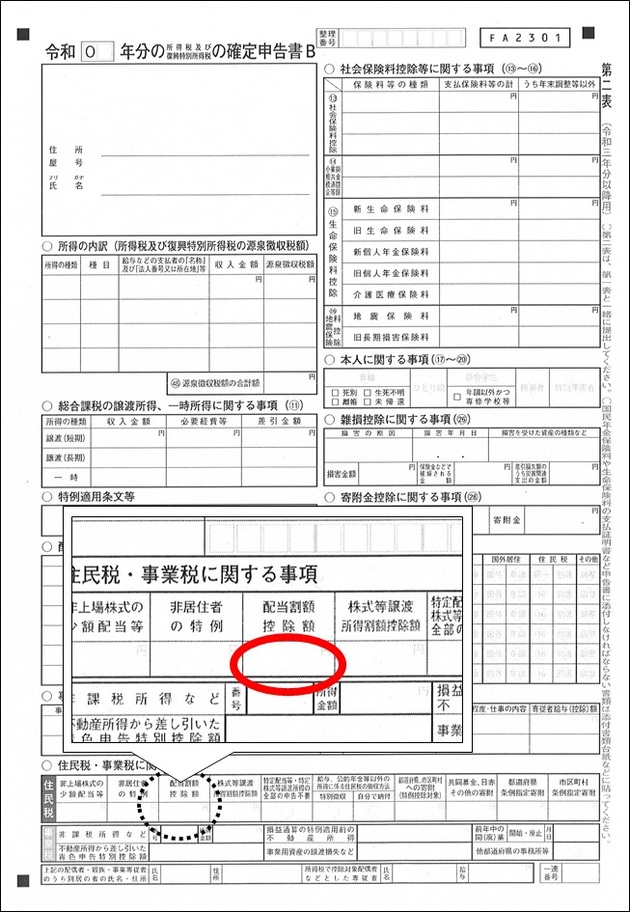

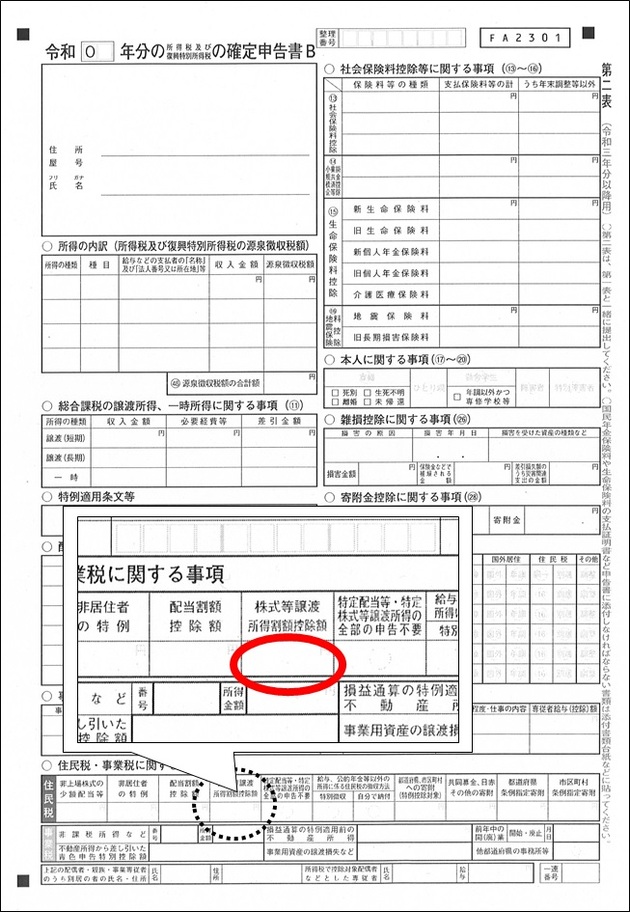

(注)確定申告書第二表に配当割額控除額に関する記載がない場合は、この控除を受けることができませんので、記載漏れがないよう注意してください。

上場株式等の譲渡所得等に係る課税制度

上場株式等の譲渡所得等については、特定口座の源泉徴収口座で取引している場合、所得税の確定申告において、申告分離課税又は源泉分離課税(申告をしない)を選択することができます。

なお、「市民税・県民税」では、「所得税」で選択した課税方式がそのまま適用されます。

(注)申告した上場株式等の譲渡所得等は、扶養控除や配偶者控除の適用、非課税判定及び国民健康保険税算定等の基準となる総所得金額等や合計所得金額に含まれます。

(令和5年度(令和4年分)課税までの申告について)

所得税と異なる課税方式を選択する場合は、所得税の確定申告書とは別に「市民税・県民税申告書」及び「特定配当等及び特定株式等譲渡所得金額の課税方式の申出書」を(一部の方については「上場株式等に係る譲渡損失の繰越控除明細書」も)、市民税・県民税の納税通知書が送達される前に、市に提出する必要があります。様式が必要な場合はお問い合わせください。

(注)すでに納税通知書の送達が完了している年度について、修正等を行うことはできません。

選択による税率等の違い

|

|

申告をする |

申告をしない (申告不要制度適用)

|

|---|---|---|

|

税率 |

市民税 3% 県民税 2%

|

市民税 3% 県民税 2%

※源泉徴収

|

|

損益通算の可否 |

可 |

不可 |

|

扶養控除や均等割等の判定 |

合計所得金額に含まれる(注2) |

合計所得金額に含まれない |

(注2)

- 他の口座の上場株式等の譲渡所得等と上場株式等に係る譲渡損失の損益通算適用後の金額

- 上場株式等に係る譲渡損失の繰越控除の適用を受けている場合にはその適用前の金額

株式等譲渡所得割額

上場株式等の譲渡所得等は、あらかじめ住民税が道府県民税株式等譲渡所得割として特別徴収されます。上場株式等の譲渡所得等を申告した場合、算定された住民税から、すでに特別徴収されている株式等譲渡所得割額を控除します。また、控除しきれなかった分は還付されます。

(注)確定申告書第二表に株式等譲渡所得割額控除額に関する記載がない場合は、この控除を受けることができませんので、記載漏れがないよう注意してください。

上場株式等に係る譲渡損失がある場合

上場株式等に係る譲渡損失の金額がある場合またはその年の前年以前3年内の各年に生じた上場株式等に係る譲渡損失の金額のうち、前年以前で控除されていないものがある場合には、一定の要件の下、申告分離課税を選択した上場株式等の配当所得等及び上場株式等の譲渡所得等の金額から控除することができます。

なお、令和6年度(令和5年分)課税からは、所得税と市民税・県民税で異なる課税方式を選択することができなくなったことに伴い、繰越控除についても、所得税で適用されている金額と同額が、市民税・県民税においても適用されることとなります。

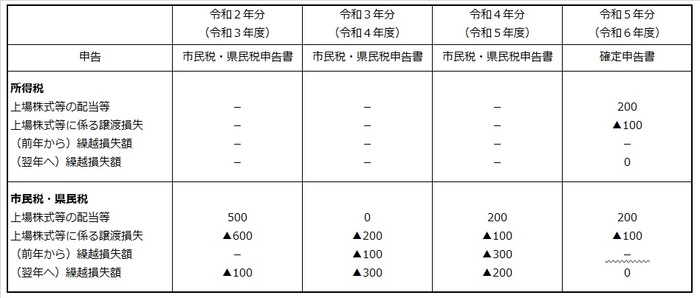

市民税・県民税においてのみ繰越控除を適用している場合

令和5年度課税まで市民税・県民税においてのみ上場株式等に係る譲渡損失の繰越控除を適用している場合であっても、令和6年度課税からは、所得税と同額の扱いとなることから、令和5年度課税までの市民税・県民税のみの繰越損失分は令和6年度課税分の市民税・県民税に適用できませんので、ご注意ください。

(例)市民税・県民税申告書を連続して提出している場合

※▲は損失が発生していることを表す。

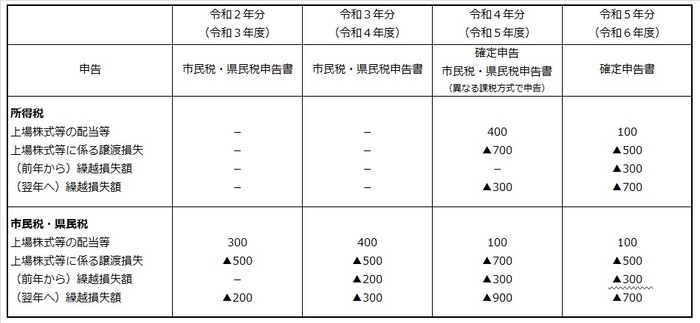

所得税と市民税・県民税で異なる金額の繰り越し控除を適用している場合

所得税と市民税・県民税で上場株式等に係る譲渡損失繰越控除の適用額が異なる場合、令和6年度分以降の市民税・県民税においては、所得税における繰越控除の適用額が市民税・県民税にも適用されます。

(例)確定申告書を連続して提出している場合(令和5年度市民税・県民税申告において異なる課税方式を選択している場合)

※▲は損失が発生していることを表す。